Posts Tagged ‘cambio’

Uma economia simples

Numa troca de email’s sobre economia, eu escrevi a seguinte estória para esclarecer os efeitos da inflação e da desvalorização cambial.

“Pense num país que é uma ilha e toda a produção da sua economia é derivada de um único produto: o coco.

Os cocos e coqueiros fornecem fibras que são utilizadas para a confecção de roupas e placas que revestem casas e carros. E o coco fornece uma pastilha de carvão superativado que permite a construção de motores e processadores de computador. E uma culinária saborosa é feita a partir do coco.

Mas como ninguém conhece este país, não há turistas para conhecerem suas belas praias (e mesmo quem achou o país, enjoou de tanto comer coco). O país não recebe receitas vindas do turismo. A ilha é auto-suficiente, e por isto não importa e nem exporta nada. E a população tem um controle de natalidade curioso: o coco tem o efeito de prolongar a vida e fazer nascer uma nova criança na medida que outra pessoa morre. A população não cresce.

Fundada a nossa República, vamos pensar em situações que poderiam tirar a felicidade de nossos felizes amigos.

Se um dia, por causa de uma nova doença, o país precise comprar vacinas da França, como poderá pagar, se ele não exporta nada e nem recebe turistas? Como obter dólares para pagar pelas vacinas. Se elas não forem doadas, como nosso país poderá comprá-las?A saída é fazer alguma exportação e obter as receitas. Mas se a produção interna é suficiente apenas para o consumo interno, como poderá exportar alguma coisa? O país terá de produzir além do consumo interno. Uma saída é um aumento da produtividade. Este ganho de produtividade pode vir de duas alternativas. A primeira é com investimentos que elevem a tecnologia da produção e permitam o aumento da produtividade do trabalho e do capital. Mas isto levaria tempo e as pessoas estão morrendo hoje.

A outra saída seria uma mágica que criaria este ganho de produtividade da noite para o dia. O que é um ganho de produtividade? Não é produzir mais com um custo menor? Então, como seria possível obter este ganho de produtividade? Os custos de produção industrial já estão dados, e seus preços se alteram com a dinâmica do mercado, onde eu posso atuar então? Você cria inflação! (Ou a mesma coisa: desvaloriza o câmbio!). Como assim? Você precisa criar um excedente exportável, mas a produção interna só dá conta do consumo interno. Então, a inflação tem o seguinte efeito: ela aos poucos vai reduzindo o valor real dos salários, já que o salário irá comprar cada vez menos. Mas como os produtos terão seus preços reajustados antes dos salários, o custo com os salários diminui. Ou seja, o custo menor de salários provoca um “ganho” produtividade.

Mas como este ganho de produtividade vira excedente exportável? Com o salário comprando cada vez menos devido à inflação, a população terá seu consumo reduzido. A diferença entre a produção total e consumo reduzido pela inflação é o excedente que poderá ser exportado. A população comprará menos devido à inflação, criando uma produção excedente que será exportado (supondo que o mundo queira comprar os produtos da ilha). Mas e se a ilha quisesse não sofrer inflação, como ela poderia ter o aumento de produtividade? Ela teria de fazer investimentos. E se tudo se origina do coco, e a produção é apenas o suficiente para o consumo interno, eles precisariam que os cocos que vão para o consumo pessoal virem máquinas, ou seja, as pessoas precisariam consumir menos e poupar mais. A ilha precisa que os cocos destinados a fazer bens de consumo sejam destinadas à fabricação de máquinas e novas técnicas de produção.

Sem a poupança (redução no consumo do coco) não há liberação de coco que viabilizará o investimento. Aqui fica a seguinte questão: que mecanismos poderiam ser adotados para incentivar a poupança interna? E como fazer para atrair poupança externa?”. E um ponto importante que surgiu depois: a inflação e a desvalorização cambial tem um efeito perverso sobre a distribuição de renda e usurpa a poupança das famílias mais pobres.

Dólar e poder de competição

Editorial – O Estado de S. Paulo – 19/11/2009

O presidente da Confederação Nacional da Indústria (CNI), deputado Armando Monteiro Neto, cobrou do governo “medidas extraordinárias” para conter a valorização do real. Seus pares dificilmente o perdoariam se ele deixasse de apresentar essa cobrança ao ministro da Fazenda, Guido Mantega, na abertura do 4º Encontro Nacional da Indústria, em Brasília, na terça-feira. O dólar barato encarece a exportação, barateia a importação e deixa o produtor nacional em séria desvantagem tanto no mercado externo quanto no interno. Reclamações têm partido não só de industriais, mas também de empresários do agronegócio. Monteiro Neto não se limitou, no entanto, a pedir medidas excepcionais. É preciso, segundo ele, atualizar a política de câmbio. O ministro Mantega prometeu medidas para tornar a indústria brasileira mais competitiva. Mas o governo, acrescentou, manterá o regime de flutuação cambial. Apesar disso, apontou a cotação de R$ 2,60 por dólar como ideal para a solução de todos os problemas. Esse foi o valor de equilíbrio recentemente indicado pelo banco de investimentos Goldman Sachs. Uma instituição privada pode fazer isso. Autoridades financeiras não costumam entrar nesse tipo de especulação.

O presidente da CNI atendeu à expectativa de seus companheiros, mas não obteve, em troca, mais que uma vaga promessa de novas ações a favor da indústria. No dia anterior, o presidente Luiz Inácio Lula da Silva, numa entrevista em Roma, havia sido ainda menos animador. Segundo ele, a solução “é evoluir tecnologicamente para ganhar dinheiro exportando mesmo com o dólar mais barato”. O governo, de acordo com Lula, já fez sua parte, com a cobrança do IOF sobre o capital aplicado em ações ou em papéis de renda fixa. Essa medida, acrescentou, “leva um tempo para surtir efeito”. Mas a taxação provavelmente não produzirá mais efeito do que produziu até hoje.

Mas a discussão está mal orientada. Empresários e funcionários do governo têm dado atenção insuficiente às questões mais importantes. Para começar, o dólar barato não é problema só do Brasil. A maior parte do mundo tem sido afetada pela depreciação das moedas americana e chinesa. O Brasil se diferencia de vários de seus concorrentes em outro aspecto. O câmbio é crucial para os produtores brasileiros, tanto do campo quanto da indústria, por causa de várias desvantagens competitivas de caráter crônico. A maior parte dessas desvantagens não está dentro das fábricas ou das fazendas. O presidente da CNI mencionou, em seu discurso, vários passos necessários para a elevação da competitividade, como a desoneração do investimento e a melhora do sistema de regulação.

A lista poderia ser muito mais longa e incluiria, naturalmente, a eliminação dos tributos sobre a exportação, a ampliação e a melhora da infraestrutura, a redução dos entraves burocráticos, a ampliação dos canais de financiamento, a elevação da segurança jurídica e a multiplicação de acordos de livre comércio com os grandes parceiros, sem preconceitos terceiro-mundistas.

O desajuste cambial seria possivelmente menor, no País, se os juros fossem mais baixos, mas para isso seria necessária uma gestão bem mais severa das contas públicas. Essa mudança não está na agenda.

Vários concorrentes do Brasil têm acesso preferencial aos mercados do mundo rico. Alguns negociaram ou preparam-se para negociar acordos comerciais com os EUA e com a Europa. Europeus e americanos estão cada vez mais próximos dos emergentes e isso foi demonstrado mais uma vez pela viagem do presidente Barack Obama à região, nos últimos dias. O Congresso americano ainda não ratificou o acordo com a Coreia, mas o fato de um acordo ter sido assinado pelos dois países deveria bastar para acender um sinal de alerta em Brasília.

Um sinal desse tipo deveria ter brilhado quando o senador Aloizio Mercadante, líder do PT, decidiu atribuir à falta de coragem política o atraso de reformas importantes. É inaceitável, disse ele, discursando na reunião da indústria, o fato de o Congresso não ter ainda votado a reforma tributária. Mas a bancada governista é majoritária nas duas Casas e ele é líder partidário. Ou faltam lâmpadas vermelhas, na capital, ou houve um efeito retardado do apagão.

Debate sobre o câmbio: um museu de grandes novidades…

“Um importante resultado de finanças internacionais é o da trindade inconsistente: um país não pode ter simultaneamente liberdade dos fluxos internacionais de capitais, controle sobre a taxa de juro, e sobre a taxa de câmbio. Se um país pratica o regime de meta de inflação – segundo o qual a taxa de juro deve ser gerenciada de forma a fazer a inflação futura convergir para uma meta – , ele não pode pretender controlar a taxa de câmbio. Se tentasse fixar o câmbio, movimentos de arbitragem financeira (compra barato e vende caro) frustariam tal objetivo.

Mas qual é a taxa de câmbio ideal? Não é incomum, como ocorre hoje no Brasil, que objetivos distintos levem a diferentes respostas. Para o controle da inflação, quanto mais baixa a taxa de câmbio melhor. Para o saldo do balanço comercial, quanto mais alta melhor. Ou seja, ainda que se pudesse controlar a taxa de câmbio, provavelmente não haveria consenso sobre qual ela deveria ser. De qualquer forma, tal discussão não é relevante, porque não é possível controlar a taxa de câmbio real, que é a que importa.

A literatura sobre taxas de câmbio mostra que os movimentos conjuntos da taxa nominal de câmbio e dos índices de preços tendem a gerar uma convergência de longo prazo para uma taxa de câmbio real de equilíbrio. O equilíbrio de longo prazo da taxa de câmbio real é algo determinado por parâmetros fundamentais da economia, sobre a maior parte dos quais os bancos centrais não têm controle. Assim, tudo o que os bancos centrais podem fazer é intervir nesse processo de convergência, procurando reduzir a volatilidade. Quando erram a mão, tentando por exemplo manter um câmbio real muito apreciado em relação ao equilíbrio para baixar a inflação, como fizemos antes de 1999, o resultado é uma grande desvalorização. Quando tentam manter um câmbio real excessivamente depreciado para gerar elevados saldos comerciais, como fizemos na década de 80, o resultado é uma aceleração inflacionária. O que então deve e pode fazer o Banco Central do Brasil (BCB) frente a atual apreciação cambial?”

Trecho de um artigo do prof. Marcio Garcia escrito em 2003 (O Câmbio e o Banco Central Valor Econômico 15/05/03)

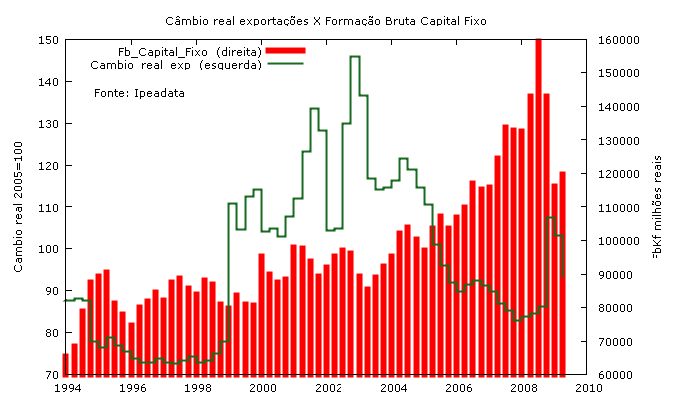

Cambio real X Formação Bruta Capital Fixo

O gráfico abaixo contrasta a trajetória da taxa de câmbio real com o formação bruta de capital deflacionada.

A partir de 2002, à medida que o real se valorizava, vemos o volume da formação bruta de capital fixo se elevar. A recente queda da formação bruta de capital fixo coincide com a desvalorização do real, no bojo da crise recente.

Numa primeira impressão, o período de maior apreciação cambial coincide com o maior volume de formação bruta de capital fixo.

Cambio X Formação Bruta Capital Fixo

IPEADATA

Séries:

Transformação de Taxa de câmbio – R$ / US$ – comercial – venda – fim período – R$ – BCB Boletim/BP – BM12_ERVF12

Capital fixo – formação bruta (deflator: IPCA) – R$(milhões) – IBGE/SCN 2000 Trim. – SCN4_FBKFN4

Fonte: Para 1991-1994: Sistema de Contas Nacionais Trimestrais Referência 1985.

Mais uma vez o ajuste fiscal

Hoje alguns economistas colocam o debate sobre o câmbio de forma dramática, e fazem isto usando uma técnica básica de dramaturgia.

Nada melhor para fazer um grande herói do que a existência de um grande vilão.

E o vilão é o câmbio.

Na visão destes economistas, a valorização do real afeta a indústria nacional duplamente. Aquela parte da indústria nacional que exporta perde mercado lá fora por não ter preços competitivos, e aquela que produz para o mercado externo não consegue competir com os produtos importados.

Esta seria a tragédia da indústria nacional.

Se no passado o país teve de combater o dragão da inflação, hoje o grande mal a ser combatido é a valorização do real frente ao dólar.

A solução desta situação passaria por reverter a tendência do câmbio, e para isto seria necessário conter o volume de capital estrangeiro que entra no país. Então devemos criar um fundo de estabilização cambial e adotar o controle de capitais.

O objetivo seria adotar a postura da China, que possui uma moeda altamente desvalorizada e um grande volume de exportações (curioso que estes mesmos economistas diziam que deveríamos também seguir o modelo argentino, mas de repente pararam de falar da Argentina…).

Mas o que está fábula esconde é o nome e a face do verdadeiro vilão. O gasto público é o grande vilão.

Um dos pilares do modelo chinês e do sudeste asiático é a elevada taxa de poupança. E no Brasil o setor público deve, através de razoável superávit nominal, contribuir fortemente para a elevação da taxa de poupança.

Tentar depreciar o câmbio sem sofrer pressões inflacionárias passa pelo ajuste fiscal e redução dos gastos públicos.

Esta frase simples é ignorada pelos economistas heterodoxos que defendem intervenção no câmbio.

É mais fácil acusar os defensores do câmbio flutuante de serviçais do capital financeiro do que assumir a defesa explícita do ajuste fiscal.

Num país em que o lobby dos exportadores e da Fiesp tem muita força e todos sempre querem uma “ajudinha” do Estado, não seria interessante esvaziar o cofre do governo. E em ano eleitoral, nenhum candidato quer arcar com os custos de um ajuste fiscal. E muito menos quer fazer isto no início de mandato.

Então, muitos economistas que acusam o câmbio e o capital financeiro de vilania, sem citar o gasto público como o principal vilão, também estão defendendo os seus interesses, e que curiosamente não seriam os mesmos da nação num “sentido histórico” (como os heterodoxos gostam de dizer).

Para garantir um lugar ao sol, vale qualquer pirotecnia teórica para tentar afetar o câmbio sem fazer o ajuste fiscal e não pressionar a inflação, mesmo que passe por caminhos absurdos.

____________________________________________________

Aqui seguem o endereço de alguns artigos que exploram e explicam melhor estas questões envolvendo o câmbio.

Artigo do prof. Ilan Goldfajn

“Debate sobre câmbio e intervenção” (O Estado de São Paulo e O Globo, 20 de março de 2007 )

Neste artigo o prof. Ilan Goldfajn comenta sobre as intervenções esterilizadas, a China e a inflação na Rússia e na Argentina. E termina recomendando o trivial: redução dos gastos públicos para depreciar o câmbio e reduzir os juros.

Alguns artigos do Marcio Garcia sobre a questão cambial:

Há alternativa à política cambial?, Valor Econômico (25/09/09)

Neste artigo é feito uma conjectura sobre a tentativa de se reverter a depreciação do real a partir de intervenções não esterilizadas. É mostrado como este caminho pode comprometer o sistema de metas de inflação. E é mostrada a nossa diferença com a China e semelhança com a Argentina.

Intervenções Cambiais do Banco Central, Valor Econômico (28/08/2009)

Este artigo fala sobre intervenções esterilizadas e não esterilizadas, as duas diferentes formas de intervenção esterilizada: sinalização e equilíbrio de portifólio.

Tratamento Inacabado, Valor Econômico (31/07/2009)

Artigo que relata que sem grandes ajustes estruturais, continuaremos a ter investimento e crescimento baixo e juros altos.

Controle de Entrada de Capitais, Valor Econômico (03/07/2009)

Limites do Possível, Valor Econômico (13/03/2009)

Temendo o espelho

No seu recente artigo no Valor Econômico (23/10/09), o professor Oreiro e o seu fiel escudeiro Luiz Fernando de Paula, dão sequência à sua saga quixotesca de defender a sua proposta de “Fundo de Estabilização Cambial” (FEC).

O FEC seria o nó górdio a ser desatado para reverter a tendência de apreciação cambial.

E para viabilizar este fundo seriam necessárias duas medidas: ajuste fiscal e controle de capitais. Resumidamente esta é a proposta dos nossos cavaleiros errantes.

No referido artigo temos uma mudança de estilo dos autores que, a começar pelo título, tentam fazer uso de um suposto sarcasmo.

O artigo começa por uma frágil discussão metodológica. Mas ali o professor Oreiro já reconhece o equívoco de sua discussão anterior sobre ortodoxia, e devolve o título de ortodoxo aos seus verdadeiros donos.

E segue fazendo uma caricatura daquilo que seria a teoria neoclássica ou a visão ortodoxo-liberal (outro termo inventado para talvez dizer que ele também é ortodoxo, só que não um liberal).

Nas palavras dele, o pensamento ortodoxo trabalha com um sistema fechado, com agentes racionais passivos e desprovidos de criatividade. Um sistema incapaz de compreender as nuances e não-linearidades da realidade. Este “relativismo absoluto” é um argumento defensivo. E leva a discussão para um terreno pantanoso, de difícil saída, onde tudo é válido.

Mas mesmo assim ele quer nos convencer que derrotou o seu primeiro gigante, quando sabemos que não passa de um moinho de vento. Mas continuemos como Sancho Pança, que apesar da desconfiança e do realismo, ainda segue o mestre idealista.

Após isto, nossos heróis seguem para travar a maior batalha de todas: demonstrar que o ajuste fiscal rigoroso não é a única medida necessária e suficiente para depreciar o câmbio e reduzir a taxa de juros.

E fazem isto usando um argumento repetido e já criticado.

Utilizam o seguinte raciocínio. Um maior superávit primário reduziria o risco país. Isto atrairia mais capital estrangeiro, fazendo o câmbio nominal se apreciar mais. E aqui vem uma sutileza no raciocínio. A contração da demanda agregada provocada pelo maior superávit teria um efeito bem defasado sobre a inflação. Esta defasagem levaria o câmbio real a se apreciar mais ainda, tendo um efeito nefasto sobre o balanço de pagamentos e a indústria nacional.

Para evitar este efeito do maior superávit primário sobre o câmbio e o balanço de pagamentos, o Brasil deveria adotar o controle de capitais e criar o FEC.

O raciocínio acima se apóia em dois pontos, o risco-país e a defasagem do efeito da contração da demanda sobre a inflação.

O risco-país, como já foi demonstrado, está reduzido e não afugenta mais os investidores, pois não estamos mais em 2002 ou 2003. Do contrário, com a regular redução do superavit primário, o capital estrangeiro deveria estar em fuga neste momento.

E sobre a inflação, a adoção de uma medida contracionista através da elevação do superávit primário, cria redução da demanda por parte do governo e ao mesmo tempo teremos uma maior oferta de produtos importados a preços menores.

São duas forças atuando sobre a mesma variável. Isto poderia acelerar a queda dos preços. O efeito da oferta de produtos importados parece que foi desconsiderado.

E este FEC só tem sentido se for precedido por enorme acúmulo de superávit nominal. A criação de um fundo soberano deve ser posterior ao surgimento do superávit nominal.

O controle de capitais é temido pelos ortodoxos justamente por aquilo os pós keynesianos dizem que os agentes racionais não possuem: criatividade. Muitas formas serão criadas para burlar este bloqueio. E esta medida prejudicará aqueles que não tem acesso aos sofisticados mercados financeiros. É uma medida ineficiente e de efeito regressivo, pois prejudica os pequenos empresários, ao dificultar o acesso às fontes de financiamento externo.

O ajuste fiscal rigoroso, objetivando alcançar superávits nominais acompanhados de reduções dos gastos públicos, seria uma medida eficaz e sem distorções para atuar sobre o câmbio e os juros.

E qual é a razão de tanto esforço em negar a suficiência do ajuste fiscal? O pós keynesianismo vive uma crise de identidade, por isto tantos comportamentos erráticos.

A crise de identidade pós keynesiana passa pelos seguintes fatos: depois de bradarem contra os juros altos, o capital especulativo, o câmbio apreciado e outras palavras de ordem do gênero, os pós keynesianos perceberam que a única solução efetiva para o quadro macroeconômico passa por um feroz ajuste das contas públicas e redução dos gastos públicos.

Mas esta é uma medida ortodoxa. E reconhecer isto significa assumir uma identidade que eles querem negar. E daí eles vivem o mesmo conflito do Dr. Jekyll e o Mr. Hyde, temendo se ver no espelho.

O pós keynesianismo nega a aceitar uma verdade básica da economia, seja ela um sistema fechado ou aberto, com agentes criativos ou não. Neste momento, somente o ajuste das contas públicas é a medida capaz de afetar as principais variáveis econômicas sem criar distorções ou encarecer o custo dos novos investimentos.

Mas o pós keynesianismo nega-se a assumir aquilo que eles mesmos anteviram. E como forma de negar esta “verdade ortodoxa”, criam e apóiam medidas inócuas e equivocadas como o controle de capitais e o FEC.

O nosso nobre Don Quixote nega-se a reconhecer que sua bela dama Dulcinea del Toboso não passa uma simples camponesa.

Isto é uma forma de diferenciação do discurso e construção de uma barreira que impede que inúmeros alunos destes ilustres professores vejam o óbvio: a necessidade única e imediata de uma política fiscal rigorosa.

E a estranha e descabida citação da estratégia agressiva de Myke Tyson, no meu entendimento, é um pedido para que as críticas a eles não sejam tão duras. É o apelo de quem já está na lona.

A hora de reafirmar compromissos

Estamos às vésperas de mais um processo eleitoral. E como em 2002, acontecerá sob a sombra de incertezas nos mercados, mesmo que as previsões apontem bons resultados em 2010.

Mas se em 2002, para acalmar e ganhar a confiança do mercado, o então candidato Lula assinou a “Carta ao Povo Brasileiro” e assumia compromissos com a estabilidade e o controle das contas públicas, neste processo eleitoral que se abre vemos que estes compromissos não serão lembrados.

O governo federal vem adotando medidas que colocam em dúvida o real cumprimento do superávit primário, não se preocupando com a elevação da carga tributária e uma maior eficiência dos gastos públicos.

Esta frouxidão fiscal leva o Banco Central a um enorme esforço solitário.

Uma política fiscal frouxa força a política monetária a ser mais rigorosa. E o resultado deverá ser uma elevação dos juros maior do que a necessária caso a política fiscal fosse mais responsável e coordenada com a política monetária.

Mas se há dúvidas do compromisso com o superávit primário, a situação se agrava com as possíveis alterações na Diretoria do Banco Central. Uma possível mudança da composição da Diretoria numa linha mais “desenvolvimentista” coloca em dúvidas também o compromisso com o controle da inflação.

E a recente medida de cobrança de IOF sobre investidores estrangeiros na bolsa de valores com o objetivo de conter a “bolha” na bolsa e tentar conter a tendência de valorização do real, revela a vontade do governo de intervir no câmbio.

A cobrança do IOF, além de se mostrar inócua para conter o câmbio, aumentar ainda mais a arrecadação, encarecer o financiamento ao investimento e forçar o Bacen a agir antes da hora e com maior rigor, pode ser um primeiro passo no sentido de controlar a entrada de capitais.

Observando estes fatos, vemos que o Governo segue paulatinamente desmontando o tripé que permitiu ao país sair sem grandes traumas desta crise: superávit primário, câmbio flutuante e metas de inflação.

A única instituição que está fora do controle imediato do Governo é o Banco Central, que tem garantido, em última instância, o controle da inflação. Mas pode correr o risco de perder sua autonomia operacional e seu objetivo de controlar a inflação. Os possíveis nomes cotados para compor a Diretoria lançam fortes dúvidas sobre a manutenção deste objetivo.

O Governo, apoiado pelo bem organizado setor exportador brasileiro, elegeu um grande vilão: o câmbio. Apenas o câmbio seria o grande vilão ser enfrentado, que dificulta nossas exportações e elimina empregos aqui, através de importações de produtos mais baratos. E nada melhor para fazer um grande herói do que um grande vilão. Em salvação do país vem o Governo com o IOF.

Mas nenhuma palavra sobre a grande vilã desta história: a política fiscal frouxa do governo. Uma maior austeridade fiscal permitiria ao governo afrouxar os juros e afetar o câmbio. Mas isto, às vésperas da eleição presidencial, não interessa ao presidente Lula.

Se na “Carta ao Povo Brasileiro”, o candidato Lula acusava o presidente Fernando Henrique de populismo cambial em 1998 e de esconder da população a informação de que o real estava artificialmente valorizado, hoje a mesma acusação cabe ao presidente Lula. O seu populismo fiscal pode levar o país numa direção que coloca em dúvida a estabilidade macroeconômica e a sustentabilidade do crescimento.

As previsões nacionais e internacionais apontam numa forte recuperação e crescimento da economia brasileira. E este momento seria importante para reafirmar compromissos com a estabilidade e realizar ajustes necessários. Mas vemos o contrário disto. Os interesses eleitorais irão ditar os rumos do país.

Se o pragmatismo eleitoral de 2002 levou o então candidato Lula a assumir compromissos com a estabilidade macroeconômica e renunciar a artificialismos, em 2010 veremos o agora presidente Lula, em nome do mesmo pragmatismo eleitoral, esquecer estes compromissos.

O coelho de alice

O Alex fez a seguinte afirmação no post “Para fugir do Dr. Einstein“:

“Ou seja, se alguém quer enfraquecer o real, basta adotar uma política fiscal oposta à que temos posto em prática. É mais eficiente do que botar duas instituições governamentais batendo cabeça no mercado de câmbio e, principalmente, evitaria a visita ao Dr. Einstein.”

Então, se alguém quer resolver o problema do câmbio, está dado o caminho.

No que eu acompanho o blog dele, há uma posição clara em favor da flutuação do câmbio, ajuste fiscal e do regime de metas de inflação.

Na polêmica sobre o câmbio, o que se faz é mostrar é a fragilidade de certos argumentos para justificar sairmos do câmbio flutuante para o administrado.

Peço que digam onde entendi errado.

Mas agora o Oreiro surtou de vez. Agora ele parece o coelho do mundo de Alice, que vive correndo por estar sempre atrasado.

Na visão dele, temos poucos segundos de vida. Estamos caminhando para a morte cambial simonseniana (a frase do Simonsen era na época do câmbio fixo).

Fábricas estão sendo desmontadas, coreanos invadindo as nossas ruas através do contrabando, etc.

Mas eu não entendo, o próprio Oreiro fez esta afirmação:

“Nos últimos meses, não é o diferencial de juros que está apreciando o câmbio, mas o ingresso de capitais na bolsa de valores. Em breve, será o investimento no pré-sal.”

Pergunta: se as nossas fábricas estão perto de fecharem, nossas exportações irão a zero, nossa renda desaparecerá e o país não sairá da estagnação, o que o capital estrangeiro está indo fazer na bolsa? Comprar ações para vender sucata? Acho que não.

Resposta ao professor Oreiro

Professor Oreiro,

o capital que está entrando no país não é de curto prazo. Ele quer participar do crescimento previsto para a economia no próximo período.

E com certeza ele é menos sensível ao diferencial da taxa de juros.

Pena que o professor Pastore escreveu isto depois que você escreveu seu artigo e o post anterior, pois iria te impedir de escrever alguns absurdos.

O senhor utilizou a suposição de mobilidade perfeita de capitais e diferencial da taxa de juros no seu post “Desonestidade intelectual e desespero da “ortodoxia” brasileira”.

Neste post o senhor afirma que a elevação de 1% no superávit primário apreciaria o câmbio, já que segundo as suas palavras: “o único risco para a economia brasileira teria sido afastado”. Isto reduziria a percepção de risco e atrairia ainda mais capitais externos.

Então a mobilidade perfeita de capitais e diferenciais de juros, quando você usa pode, quando os outros usam não pode?

Mas seguindo o seu raciocínio no referido post, deveríamos estar assistindo neste momento a uma fuga em massa de capitais e uma depreciação do câmbio. Pois a atual dinâmica da política fiscal, com regular redução do superávit primário, deveria elevar a percepção de risco do país e fuga de capitais.

Pergunta: o problema está na realidade ou no seu argumento?

Outra pergunta: se a mobilidade de capitais não é perfeita, há a necessidade então de se fazer o “controle abrangente de capitais”?

Então, a sua crítica equivocada ao modelo que utiliza a contração fiscal para possibilitar a redução da taxa de juros e depreciar o câmbio, é antes de tudo uma autocrítica. Reconheceu a contradição do seu argumento.

O Fundo de Estabilização só se torna interessante se for precedido por acúmulos de superávit nominal, e o esforço para a obtenção deste acúmulo é capaz de permitir a resultados interessantes sobre os juros e o câmbio. Não é dito que o senhor esqueceu-se do superávit, o debate é se o ajuste fiscal necessário para constituir o fundo não o tornaria supérfluo.

E quanto à afirmação do Pastore sobre a eficácia das intervenções esterilizadas, fica claro que ele fala em redução da velocidade da valorização cambial e não em reversão da tendência do câmbio, que é a discussão central. Não se pode concluir dali nada em favor da administração do câmbio ou controle de capitais. Aliás, ele ressalta o contrário disto.

E agora que o senhor está assistindo a casa cair, consegue criar uma das coisas mais absurdas que eu já vi.

O senhor inverteu o sentido em que é entendida a palavra ortodoxia. Discutir isto não salva em nada a sua proposta de fundo de estabilização, mas só ilumina o caminho absurdo que o senhor tomou, ao seguir pelo lado negro da força.

O senhor está utilizando do método que condena: desqualifica o oponente e não responde aos argumentos. Finalmente saiu do papel de eterna vitima, a viúva que vive lamentando porque Keynes não vive mais entre nós (aliás, vocês usam o Keynes como avalista de cada idéia mirabolante…).

O pensamento neoclássico prescinde da categoria “ortodoxia”. Nenhum postulado, teorema ou princípio da teoria neoclássica depende do conceito de ortodoxia. E muitas pesquisas que eram tachadas como heterodoxas foram tranquilamente absorvidas pela teoria neoclássica.

Mas o parâmetro para se avaliar o que é ortodoxia, caro Lord Sith, não é nenhuma tradição histórica milenar, ordem jedi, guerras clônicas ou ser “maioria” e “minoria”, e sim o “status quo” no presente.

O que foi ortodoxia no passado não necessariamente é ortodoxia hoje. Basta ler Kuhn, Popper ou Lakatos para ver como teorias surgem e se vão, pois toda verdade é sempre provisória.

Pode existir ortodoxia e heterodoxia mesmo no interior de grupos que não sejam predominantes na ciência. Por exemplo, existe o pensamento marxista ortodoxo e o heterodoxo. No pensamento pós keynesiano há os verticalistas e os horizontalistas, etc.

É uma questão de identificação. Pergunto: qual é o “status quo” na ciência econômica atualmente e nos últimos 140 anos?

Como chamar, na história da ciência, esta interrupção de 140 anos no domínio dos “economistas clássicos” sobre a ciência econômica? Seria o conto de fadas da Bela Adormecida, e o senhor Oreiro seria o príncipe encantado que faria o pensamento clássico despertar reivindicando o trono da ortodoxia após 100 anos de sono?

Ortodoxia não é uma definição do que é ciência, é um adjetivo. O pensamento neoclássico se constitui como ortodoxia não por causa de qualquer herança histórica ou teórica, mas pelo espaço que ele ocupa na produção acadêmica e condução de política econômica.

Não é a toa que o pensamento neoclássico também é chamado de mainstream economics…

Mais do que ler qualquer livro de sociologia do conhecimento ou filosofia da ciência, o senhor deveria ler um dicionário primeiro e uma tabuada de somar depois. Entenderia o significado de ortodoxia, a que ele se refere e poderia contar a quantidade de economistas, departamentos, jornais, livros e medidas que se guiam pela teoria neoclássica.

Os números não são para mostrar quem é maioria ou minoria, e sim mostrar qual é o “status quo” na ciência econômica, qual escola tem predominância.

A “economia política clássica” pertence a um “status quo” ou paradigma que já foi superado na avançar da ciência econômica, mesmo que ainda sejam referências importantes.

Não há tradição reta. Há o “status quo” ou o “estado da arte” na ciência, e a partir disto se define ortodoxia. Se forem relativizar tudo, somos todos heterodoxos, em todas as ciências. Todo mundo pensa diferente de todo mundo.

O debate não se resolve com autoproclamação.

Não adianta reivindicar para si o título de ortodoxo. Se ortodoxia, como o senhor diz, quer dizer pensamento reto ou idéias retas, isto só mostra o que o senhor não tem: retidão nas idéias.

E lembre-se de que na tradição Sith (aqueles que se enveredam pelo lado negro da força), há apenas dois Sith: mestre e aprendiz. E o aprendiz sempre elimina o mestre.

Atenciosamente,

Rogerio Ferreira